1-2月,钢铁行业固定资产投资较快增长。受钢价持续上涨推动,国内钢铁产量快速增长,而同期下游用钢需求则表现相对疲软。由于钢铁供需矛盾日益加剧,国内钢价在连续14周上涨之后,最终在2月下旬开始有所回落。钢铁进出口量在1月份均有所增长,但2月受春节因素影响,均出现较快回落。1月份大中型钢铁企业销售收入同比大幅增长,但盈利改善并不显著。

一、 固定资产投资情况

为及时准确反映投资和工业经济情况,从今年1月起,国家统计局上调了工业和投资统计起点标准,固定资产投资项目统计的起点从计划总投资额50万元提高到500万元。按照新统计标准公布的数据显示,2011年开年,我国固定资产投资继续保持较快增长。1-2月,全国固定资产投资(不含农户)17444.16亿元,比去年同期增长24.9%。

分行业看,1-2月,钢铁行业固定资产投资247.17亿元,比上年同期增加10.7%,投资增长较为显著,说明国家对500万元以上较大型的钢铁项目投资力度较大。1-2月钢铁行业固定资产投资占同期全国固定资产投资(不含农户)的1.4%,占比比去年同期下降了0.2个百分点,可见当前我国对钢铁行业的投资从紧控制的取向并没有改变。

表 1 2010年2月-2011年2月钢铁行业固定资产投资变化情况

| 时间 | 当月投资 | 实际完成(亿元) | 同比增长(%) | 占全国比重(%) | |

| 当年 | 上年同期 | ||||

| 2010年1-2月 | 235.76 | 235.76 | 28.3 | 1.8 | 1.8 |

| 1-3月 | 279.84 | 515.6 | 22 | 1.7 | 1.8 |

| 1-4月 | 251.33 | 766.93 | 11.5 | 1.6 | 1.9 |

| 1-5月 | 320.77 | 1087.7 | 12.4 | 1.6 | 1.8 |

| 1-6月 | 450.58 | 1538.28 | 9.4 | 1.57 | 1.8 |

| 1-7月 | 214.34 | 1752.62 | 1.6 | 1.46 | 1.8 |

| 1-8月 | 238.64 | 1991.26 | -1.8 | 1.41 | 1.79 |

| 1-9月 | 356.92 | 2348.18 | 0.3 | 1.42 | 1.76 |

| 1-10月 | 293.53 | 2641.7 | 1.6 | 1.41 | 1.73 |

| 1-11月 | 389.44 | 3031.14 | 5.3 | 1.44 | 1.71 |

| 1-12月 | 433.88 | 3465.02 | 6.1 | 1.44 | 1.65 |

| 2011年1-2月 | 247.17 | 247.17 | 10.7 | 1.4 | 1.6 |

注:钢铁行业此处特指黑色金属冶炼及压延加工业,2011年固定资产投资数据为国家统计局按照新统计标准提供的数据。

二、 钢铁生产情况

1、主要钢铁产品产出情况

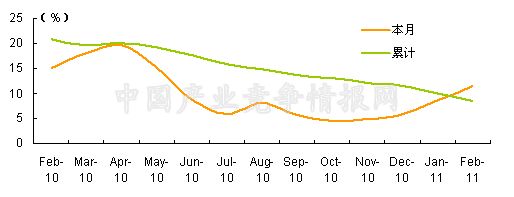

今年年初以来我国钢铁产能快速恢复。在去年同期基数较高的背景下,今年1-2月钢铁工业累计增加值同比仍增长了8.6%,其中2月钢铁业增加值同比增长11.5%。主要钢铁产品中,生铁、粗钢产量迅速攀升,日均产量屡创历史新高。

图 1 2010年2月-2011年2月钢铁工业增加值变化趋势

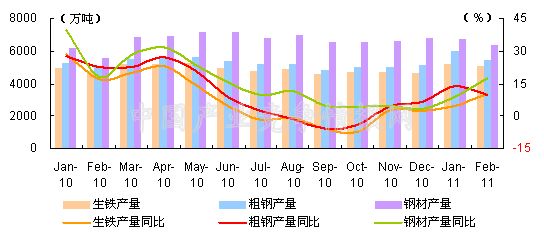

分品种看,生铁方面,1月份起,我国生铁生产结束了自去年6月起的连续7个月低于5000万吨产出格局,1月产量达到5216.3万吨,环比大幅增长11.8%,2月由于春节放假因素影响,生铁产量有所回落,但也有5051.3万吨,同比增长10.0%。1-2月我国累计生产生铁10267.6万吨,同比增长8.9%。从日均产出情况看,1、2月生铁日均产出量分别为168.27万吨、180.40万吨,日均产出逐月递增,2月生铁日均产量再次创下历史新高,比去年4月的历史最高纪录高出8.33万吨/日。

粗钢方面,1月粗钢产量迅速回升至5987.1万吨,环比大幅增长12.6%,2月粗钢产量亦达5430.7万吨,同比增长9.7%。从日均产出情况看,1、2月粗钢日均产出量分别为193.13万吨和193.95万吨,日均产量逐月增长,并屡创历史新高,比去年4月创下的历史最高还多出9.28万吨/日。1-2月,我国累计生产粗钢11417.8万吨,同比增长12.6%。

钢材方面,1-2月,我国累计生产钢材13086.7万吨,同比增长14.5%,其中,1、2月钢材产量分别为6733.1万吨和6353.6万吨,产量连续两月环比回落。不过从日均产出情况看,1、2月钢材日均产出量分别为217.20万吨和226.91万吨,产量由降转升,并再次回升至历史偏高产出水平。

可以看到,今年前两个月钢铁产量回升相当迅猛,这主要是由于年初以来,国内钢价延续去年年末的上涨走势,并加速上行,如此行情为钢企盈利改善提供了空间,钢企为弥补去年因节能减排限产造成的损失,均大大加快了复产速度。在年初钢铁需求相对低迷时期,过快增长的钢铁产量势必极易造成供需矛盾加剧,产能过剩问题再次凸显,进而影响行业的稳定运行。

表 2 2010年1月-2011年2月主要钢铁产品月产量情况

单位:万吨,%

| 年月 | 生铁 | 粗钢 | 成品钢材 | |||||||||

| 本月产量 | 本月止累计 | 本月同比增长 | 本月止累计同比增长 | 本月产量 | 本月止累计 | 本月同比增长 | 本月止累计同比增长 | 本月产量 | 本月止累计 | 本月同比增长 | 本月止累计同比增长 | |

| 2010年1月 | 4973.3 | 4973.3 | 28.54 | 28.54 | 5253.5 | 5253.5 | 27.5 | 27.5 | 6176.5 | 6176.5 | 39.7 | 39.7 |

| 2010年2月 | 4750.1 | 9723.4 | 17.2 | 22.3 | 5035.7 | 10289.2 | 22.5 | 25.4 | 5559.2 | 11735.7 | 18.1 | 27.7 |

| 2010年3月 | 5215.9 | 15011.1 | 19.6 | 21.7 | 5496.8 | 15801 | 22.5 | 24.5 | 6824.2 | 18575 | 28.1 | 28.6 |

| 2010年4月 | 5162.3 | 20222.5 | 23 | 22.2 | 5540.3 | 21386.5 | 27 | 25.4 | 6910.7 | 25442.6 | 31.5 | 29.3 |

| 2010年5月 | 5226.3 | 25389.7 | 14.3 | 20.6 | 5614.3 | 26890.3 | 20.7 | 23.8 | 7121.8 | 32628.5 | 23.6 | 27.5 |

| 2010年6月 | 4976.6 | 30379.1 | 4.8 | 17 | 5376.6 | 32317.2 | 9 | 21.1 | 7143.6 | 39868.3 | 15.9 | 26.1 |

| 2010年7月 | 4,757.80 | 35,197.30 | -1.9 | 14.4 | 5,174.30 | 37,547.80 | 2.2 | 18.2 | 6,767.30 | 46,587.00 | 9.7 | 23.1 |

| 2010年8月 | 4,884.10 | 40,363.40 | -0.9 | 12.6 | 5,163.60 | 42,577.40 | -1.1 | 15.3 | 6,968.30 | 53,558.10 | 11.5 | 21.4 |

| 2010年9月 | 4,570.10 | 44,940.80 | -6 | 10.1 | 4,794.50 | 47,453.20 | -5.9 | 12.7 | 6,542.60 | 59,984.40 | 4.5 | 19 |

| 2010年10月 | 4,681.90 | 49,646.10 | -7 | 8.3 | 5,030.40 | 52,509.50 | -3.8 | 10.7 | 6,529.30 | 66,428.00 | 4.1 | 17.2 |

| 2010年11月 | 4,692.30 | 54,357.00 | 3.04 | 8 | 5,017.30 | 57,725.30 | 4.84 | 10.1 | 6,589.30 | 73,029.10 | 4.58 | 15.7 |

| 2010年12月 | 4,665.00 | 59,022.00 | 2.3 | 7.4 | 5,152.00 | 62,665.00 | 6.3 | 9.3 | 6,784.00 | 79,627.00 | 3.5 | 14.7 |

| 2011年1月 | 5,216.30 | 5,217.00 | 4.9 | 4.9 | 5,987.10 | 5,987.00 | 14 | 14 | 6,733.10 | 6,733.00 | 9 | 9 |

| 2011年2月 | 5,051.30 | 10,267.60 | 10 | 8.9 | 5,430.70 | 11,417.80 | 9.7 | 12.6 | 6,353.60 | 13,086.70 | 17.4 | 14.5 |

图 2 2010年1月-2011年2月主要钢铁产品月产量及同比增长趋势

2、重点钢企生产情况

从全国大中型重点钢企产出情况看,1-2月,全国重点钢企共计生产生铁50834.4万吨,同比增长9.8%;该产量占同期全国生铁总产量的86.1%,该占比比去年同期水平提高了1.84个百分点。分企业看,生铁产量排名前五位的企业分别是河北钢铁集团、鞍钢、宝钢、武钢和首钢。其中,1-2月,首钢生铁产量增长最为显著,增幅达31.9%,其次,宝钢、武钢生铁产量也呈现两位数增长,增幅分别为11.8%和16.8%。产量前五位钢企1-2月共计生产生铁18982.3万吨,同比增长12.0%,该产量占同期全国生铁总产量的32.2%,该占比比去年同期水平提高了1.32个百分点。

粗钢方面,1-2月全国重点钢企共计生产粗钢54016.5万吨,同比增长11.1%;该产量占同期全国粗钢总产量的86.2%,该占比比去年同期提高了0.76个百分点。分企业看,粗钢产量排名前五位的企业分别是河北钢铁、宝钢、鞍钢、武钢和沙钢。其中,1-2月,武钢粗钢累计产量同比增幅最大,为20.4%,其次,宝钢、沙钢粗钢累计产量同比分别增长了14.5%和14.2%。产量前五位钢企1-2月共计生产粗钢20430.3万吨,同比增长了11.86%;该产量占同期全国粗钢总产量的32.6%,该占比比去年同期提高了0.76个百分点。

钢材方面,1-2月全国重点钢企共计生产钢材51539.8万吨,同比增长14.2%;该产量占同期全国钢材总产量的64.7%,该占比比去年同期下降了0.28个百分点。分企业看,钢材产量排名前五位的企业分别是河北钢铁、宝钢、鞍钢、武钢和沙钢。其中,除鞍钢外,其他钢企1-2月粗钢累计产量同比均呈现两位数增长,武钢、沙钢产量增幅居前,分别为23.3%和22.9%。产量前五位的钢企1-2月共计生产钢材19643.9万吨,同比增长16.62%;该产量占同期全国钢材总产量的24.7%,该占比比去年同期提高了0.41个百分点。

由上述数据可以看到,1-2月全国重点钢企各钢铁产品产量同比均有10%左右的较高涨幅,特别值得注意的是,同期重点钢企粗钢产量增幅超过全国总体水平,说明重点钢企的产能恢复更为迅速。从行业集中度来看,产量排名前五位钢企各主要钢铁产品生产的集中度均较去年同期有所提升。

表 3 2011年1-2月全国重点钢企及产量排名前五位钢企主要钢铁产品累计产量情况

企业名称 | 产量 | 同比增长 | 企业名称 | 产量 | 同比增长 | 企业名称 | 产量 | 同比增长 | ||

| 全国合计 | 59021.8 | 7.4 | 全国合计 | 62665.4 | 9.3 | 全国合计 | 79627.4 | 14.7 | ||

| 重点钢企合计 | 50834.4 | 9.8 | 重点合计 | 54016.5 | 11.1 | 重点合计 | 51539.8 | 14.2 | ||

| 产量排名前五位钢企 | 产量排名前五位钢企 | 产量排名前五位钢企 | ||||||||

| 河北钢铁 | 5005.3 | 5.4 | 河北钢铁 | 5286 | 6.4 | 河北钢铁 | 5019.2 | 15.6 | ||

| 鞍钢 | 4055.2 | 6.6 | 宝钢 | 4449.5 | 14.5 | 宝钢 | 4313.2 | 16 | ||

| 宝钢 | 3896 | 11.8 | 鞍钢 | 4028.2 | 7.8 | 鞍钢 | 3849.6 | 8.9 | ||

| 武钢 | 3447.3 | 16.8 | 武钢 | 3654.6 | 20.4 | 武钢 | 3601.1 | 23.3 | ||

| 首钢 | 2578.5 | 31.9 | 江苏沙钢集团 | 3012 | 14.2 | 沙钢 | 2860.8 | 22.9 | ||

| 前五位钢企合计 | 18982.3 | 12.02% | 前五位钢企合计 | 20430.3 | 11.86% | 前五位钢企合计 | 19643.9 | 16.62% | ||

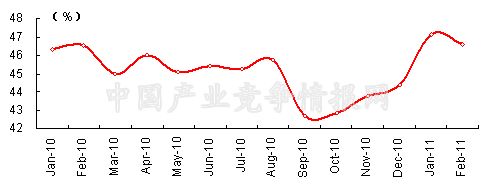

与全球粗钢产出对比来看,1-2月,我国钢铁生产相对全球钢铁业而言扩张速度更快,我国粗钢产量在全球总量中的占比快速提升。1月全球粗钢产量为12700.4万吨,当月我国粗钢产量占全球总产量的47.14%,较上月提高了2.78个百分点,这是自2010年10月以来第四个月环比回升,并且是自2009年9月以来的最高水平;2月全球粗钢产量为11656.8万吨,当月我国粗钢产量占全球总产量的46.59%,该占比与2009年9月水平持平。

图 3 2010年1月-2011年2月我国粗钢产量在全球粗钢总产量中占比变化情况

三、 钢铁需求情况

1-2月,最大的用钢行业——房地产业、汽车业用钢需求均有所回落,主要耗钢制造业、耗钢产品生产也呈现较大分化,其用钢需求增减不一。钢材表观消费量连续两月环比回落。从终端消费情况看,1-2月,我国钢铁业累计实现销售产值8574.5亿元,同比增长31.31%。其中1月、2月销售产值分别为4333.90亿元和4240.56亿元,环比分别下降9.8%和2.2%。在钢价持续回升的背景下,钢铁业销售产值连续两月环比下滑,反映出1、2月份钢铁消费需求有所下降。

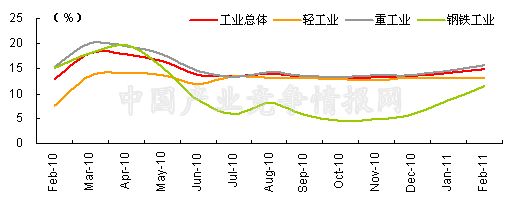

1、 工业生产用钢需求状况

1-2月,全国规模以上工业累计增加值同比增长14.1%,增速比去年同期回落6.6个百分点。分轻、重工业来看,1-2月,轻工业增加值同比增长13.3%,增速比去年同期下降了1.2个百分点;重工业增加值同比增长14.4%,增速比去年同期下降了9.3个百分点。

其中,2月份,全国规模以上工业增加值同比增长14.9%,增速比去年同期加快了2.1个百分点,比去年12月加快了1.4个百分点。分轻、重工业看,2月轻、重工业增加值同比分别增长13.1%和15.6%,增速分别比去年同期加快了5.6个百分点和0.4个百分点,比去年12月则分别加快了0.1个百分点和1.9个百分点。

由上可以看到 ,今年1-2月我国工业生产保持了平稳较快增长态势,特别是重工业生产持续恢复,从而带动了工业生产用钢需求的持续回升。

图 4 2009年2月-2010年12月我国工业和钢铁工业当月增加值增长趋势比较

2、 主要下游行业用钢需求状况

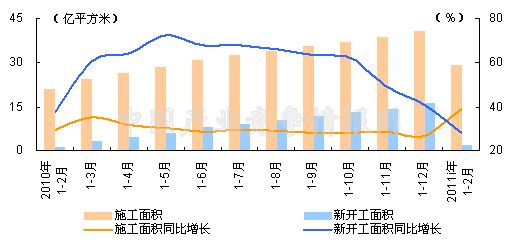

从房地产业情况看,1-2月,全国房地产开发投资较快增长,投资额为4250亿元,同比增长35.2%。全国房地产开发企业房屋施工面积为291473万平方米,同比增长39.0%;房屋新开工面积19083万平方米,同比增长27.9%,但比去年12月小幅增长2.7%;全国商品房销售面积为8143万平方米,同比增长13.8%,比去年12月大幅下降62.7%。可以看到,由于季节性因素及春节放假双重因素的影响,1-2月正值建筑用钢的季节性消费淡季;此外,由于2月份国家出台“新国八条”,进一步加大了房地产市场调控力度,导致商品房销售大幅萎缩,我国房地产开发建设进程明显放缓,从而期间建筑用钢需求也相对低迷。

图 5 2010年2月-2011年2月全国房屋累计施工面积及新开工面积变化趋势

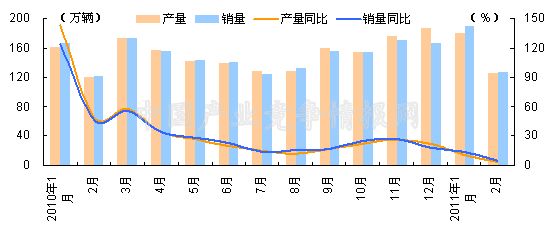

从汽车业情况看,自今年年初起一系列刺激汽车消费的政策,如汽车购置税优惠、汽车下乡和以旧换新政策取消,北京出台了“治堵”措施,这些因素对我国汽车业产生了较大影响。1-2月,全国汽车累计产、销量分别为306.81万辆和315.54万辆,同比分别增长8.75%和9.71%,产销增速均明显回落。其中,1月份全国汽车产量为179.8万辆,环比下降3.6%,2月受春节因素影响,汽车产量继续回落,为126.0万辆,环比大幅下降29.9%。1、2月份汽车生产持续下滑,从而其用钢需求有所回落。

图 6 2010年1月-2011年2月我国汽车各月产销量同比增长趋势比较

3、 主要耗钢工业用钢需求情况

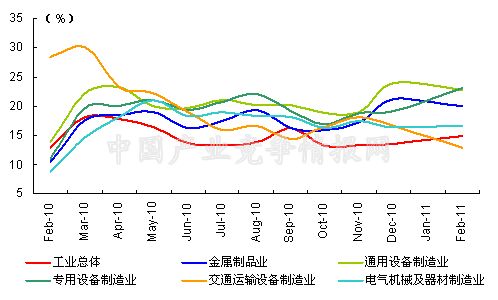

从主要耗钢制造业情况看,1-2月,耗钢制造业生产呈现分化。其中,专用设备制造业、通用设备制造业、金属制品业累计增加值同比分别增长24.7%、22.4%he 19.5%,增速比去年全年分别加快4.1个百分点、0.7个百分点和0.5个百分点,而交通运输设备制造业、电气机械及器材制造业累计增加值同比分别增长14.4%和17.7%,增速分别比去年全年回落了8.0个百分点和1.0个百分点。其中,2月份,金属制品业、通用设备制造业、专用设备制造业、交通运输业、电气机械及器材制造业增加值同比分别增长20.0%、22.7%、23.0%、12.8%和16.6%,仅专用设备制造业、电气机械及器材制造业增速比去年12月有所增长,分别提高了3.8个百分点和0.2个百分点。可以看到,今年1-2月,多数耗钢制造业生产继续恢复,带动了相关钢材产品消费需求的增长。

图 7 2010年2月-2011年2月主要耗钢工业行业增加值增长趋势

4、 主要耗钢产品生产情况

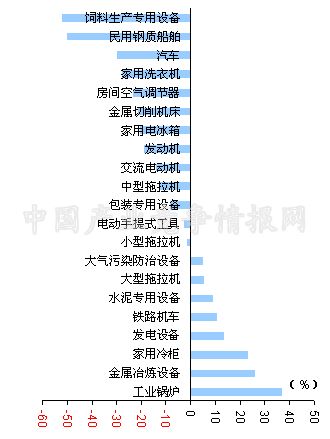

从主要耗钢产品产出情况看,1-2月,我们监测的21种主要耗钢产品中仅水泥专用设备、金属冶炼设备累计产量同比有所下降,降幅分别为5.5%和9.7%;而19种产量同比增长的产品中,增幅超过10%有14种之多,其中超过50%有4种,饲料生产专用设备、发电设备累计产量增长最为显著,增幅分别达到99.6%和65.3%。可以看到,今年1-2月耗钢产品生产较去年同期扩张明显,其用钢需求因此也较去年同期有较大增长。

不过从各月情况看,今年1、2月份耗钢产品产出环比均出现较大分化。其中1月份21种监测的耗钢产品中有16种产品产量环比呈现下降,降幅在10%以上的有12种,铁路机车、发电设备、金属冶炼设备、包装专用设备产量环比降幅在41.2%-46.3%之间不等;而5种产量环比增长的产品中,饲料生产专用设备、大型拖拉机产量环比增幅分别达196.5%和103.8%。2月份,受春节因素影响,21种监测产品中有13种产品产量环比下降,其中,民用钢制船舶、饲料生产专用设备降幅最大,分别为49.8%和52.1%。由此可见,1月份耗钢产品生产总体上下滑加大,2月生产略有回升,因而,总的来看,1-2月耗钢产品生产用钢需求增长不明显。

图 8 2011年2月主要耗钢产品产量环比增长情况

5、 钢材表观消费量情况

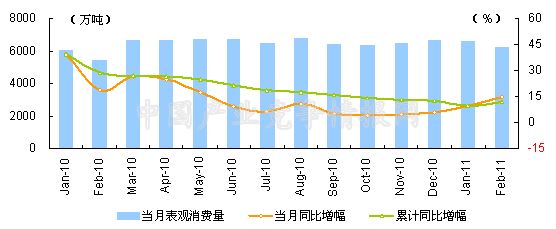

1-2月,国内钢材表观消费量累计为12793.0万吨,同比增长11.76%。但从各月情况看,钢材表观消费量由此前的连续两月环比回升转为下降,其中,1月钢材表观消费量为6585.0万吨,比上月减少55万吨,环比小幅下降0.8%;2月份由于春节因素,钢材表观消费量继续回落,为6208.0万吨,比上月减少377万吨,环比下降5.7%。由此可见,今年1-2月国内钢材消费有所下滑。

图 9 2010年1月-2011年2月钢材表观消费量及同比增长趋势

注:钢材表观消费量=钢材国内产量+进口数量-出口数量

四、 国内市场钢材价格情况

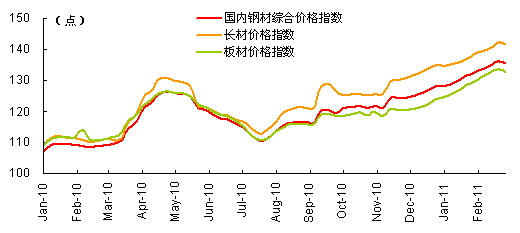

去年11月初开始的钢价上涨行情在今年初得以延续,并且年初以来钢价进一步加快上涨。截止2月18日,国内钢价14周持续上涨,此后钢价有所回落。

中国钢铁工业协会统计数据显示,此轮价格上涨行情中,国内钢材综合价格指数最高攀升至136.31点。截止2月末,国内钢材综合价格指数为135.65点,比去年同期提高了26.17点,涨幅为23.90%;比上月提高了2.84点,环比涨幅为2.14%;比年初则提高了7.36点,涨幅为5.7%。

分品种来看,2月中旬,长材、板材价格指数分别最高攀升至142.41点和133.51点。截止2月末,长材价格指数为141.72点,比上月提高了2.99点,环比上涨2.16%,比年初则提高了6.97点,涨幅为5.2%;板材价格指数为132.70点,比上月末提高了2.84点,环比上涨2.19%,比年初提高了8.18点,涨幅为6.6%。可以看到,年初以来,板材价格上涨相对长材较快。这主要是由于1-2月是建筑钢材消费的季节性淡季,而部分耗钢工业继续复苏,保障了板材类产品消费的相对稳定,因而板材产品价格表现相对强劲。

图 10 2010年1月-2011年2月国内钢材价格指数走势

从监测的8个主要钢材品种价格情况看,年初以来各品种价格均继续上涨。截止2月末,角钢5#、镀锌板0.5mm、无缝管219*10mm已经连续15周持续上涨,而高线Φ6.5mm、螺纹钢Φ16mm、中厚板20mm、热轧卷板2.75mm以及冷轧薄板1mm价格在2月18日达到最高,之后价格出现回落。

对比来看,监测的8个钢材品种2月价格月环比涨幅均较1月有不同程度下降。1-2月间,价格涨幅最大的钢材品种分别是热轧卷板2.75mm、中厚板20mm和无缝管219*10mm,截止2月末,上述三个品种较年初分别上涨了7.60%、7.01%和6.07%,吨钢涨幅在330-360元之间不等。其2月价格环比分别上涨了2.06%、2.04%和2.96%。其次,角钢5#、螺纹钢Φ16mm2月末价格较年初分别上涨了5.51%和5.15%,吨钢价格约上涨了240元,其2月价格环比分别上涨了2.20%和1.90%。冷轧薄板1mm、镀锌板0.5mm,高线Φ6.5mm2月末价格较年初分别上涨了3.87%、3.85%和3.59%,吨钢价格涨幅在170-220元之间不等。

表 4 2011年2月主要钢材产品价格变化对比

单位:%,元

| 钢材品种 | 1月 | 2月 | 2月比年初 | 2月末 | 2月比年初 |

| 环比涨幅 | 环比涨幅 | 涨幅 | 吨钢价格 | 吨钢价格增减 | |

| 高线Φ6.5 | 2.24 | 1.32 | 3.59 | 4912 | 170 |

| 螺纹钢Φ16 | 3.19 | 1.9 | 5.15 | 4921 | 241 |

| 角钢5# | 3.24 | 2.2 | 5.51 | 4824 | 252 |

| 中厚板20 | 4.87 | 2.04 | 7.01 | 5053 | 331 |

| 热轧卷板2.75 | 5.44 | 2.06 | 7.6 | 5068 | 358 |

| 冷轧薄板1 | 2.72 | 1.12 | 3.87 | 5718 | 213 |

| 镀锌板0.5 | 2.42 | 1.39 | 3.85 | 6050 | 224 |

| 无缝管219*10 | 3.02 | 2.96 | 6.07 | 6124 | 350 |

今年1-2月国内钢材价格上涨主要是受到铁矿石、废钢、冶金焦等炼钢原燃料价格上涨推动所致。中国钢铁工业协会统计数据显示,截止2月末,国产铁精粉价格较年初上涨了7.8%,冶金焦、废钢价格则较年初分别上涨了9.3%和16.2%;此外,海关统计数据显示,2月进口铁矿石均价约为158.47美元/吨,较年初上涨了8.5%。但是实际上,自2月份以后,成本增长支撑的钢价上涨行情已经明显缺乏下游需求的响应,钢市再次出现“有价无市”的局面,最终2月下旬开始国内钢价出现了下跌迹象。由于钢铁产量过快增长,导致了国内钢铁供过于求的状况加剧,这势必在后期继续制约钢价的回升。

五、 钢铁进出口情况

1、 钢铁出口

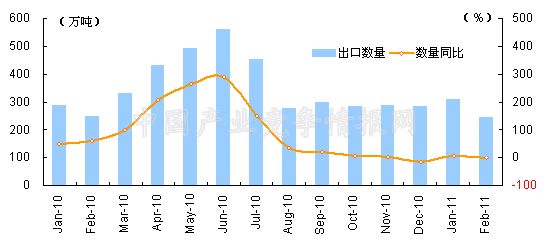

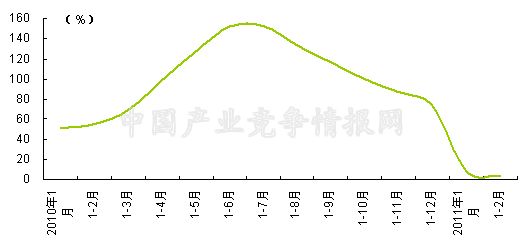

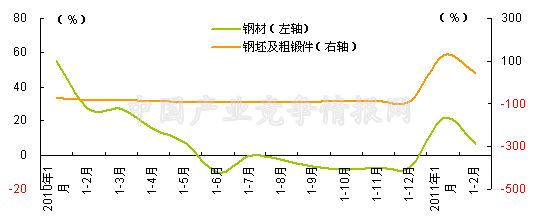

今年年初以来,国际钢价较快上涨,刺激了钢铁出口需求的回升。1月份,我国出口钢材312万吨,同比增长8.0%,比去年12月增加了27万吨,环比增长9.47%;2月份,春节放假因素影响了出口,钢材出口量回落至248万吨,比去年同期减少1万吨。1-2月,我国累计出口钢材560万吨,同比增长4.2%;累计出口金额56.93亿美元,同比大幅增长了36.9%。

从主要钢材出口品种来看,1-2月,仅最大的钢材出口品种——板材出口量同比下降,降幅为8.6%,累计出口量为276.5万吨。出口量增长最大的棒材,出来42.9万吨,同比增长68.9%;管材、棒线材、无缝管累计出口量分别为125.8万吨、78.2万吨和65.2万吨,同比分别增长26.9%、41.1%和33.8%。

而钢坯及粗锻件出口仍十分低迷,1-2月钢坯及粗锻件累计出口量不足1万吨,同比下降99.2%;累计出口金额为21.9万美元,同比下降96.1%。其中,1月、2月,钢坯及粗锻件出口金额分别为19万美元和2.8万美元。

此外,从出口交货值情况看,1-2月,钢铁行业出口交货值为252.14亿元,同比增长了29.17%。其中,1月、2月出口交货值由降转升,分别为114.02亿元和138.12亿元,环比分别下降14.5%,增长21.1%。总体来看,1-2月,钢铁业出口贸易状况比去年同期有所改善。

图 11 2010年1月-2011年2月钢材出口量及同比增长趋势

图 12 2010年1月-2011年2月钢材累计出口量同比增长趋势

2、钢铁进口

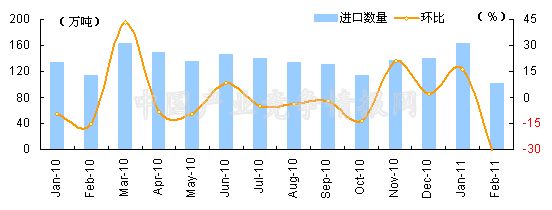

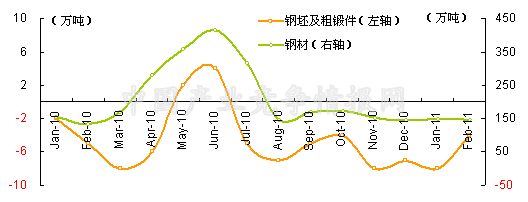

国内钢价持续上涨,为进口钢材提供了一定的套利空间,从而刺激了钢铁进口需求的增长。1月份我国钢材进口量增长至164万吨,比上月增加了23万吨,环比增长16.3%;比去年同期增加了30万吨,同比增长22.4%。2月份,由于春节放假因素,以及钢价上涨阻力加大的影响,国内钢市贸易冷清,钢材进口因而受到抑制,进口量快速回落至102万吨,较上月减少了62万吨,环比大幅下降37.8%,比去年同期减少了12万吨,同比下降10.5%。1-2月,我国累计进口钢材266万吨,同比增长7.0%,累计进口金额为33.57亿美元,同比增长21.0%。

从主要钢材品种进口情况看,1-2月,我国累计进口板材226.3万吨,同比增长7.4%;棒线材、管材、角钢及型钢累计进口量分别为19.3万吨、8.9万吨和4.2万吨,同比分别增长22.9%、25.3%,下降38%。

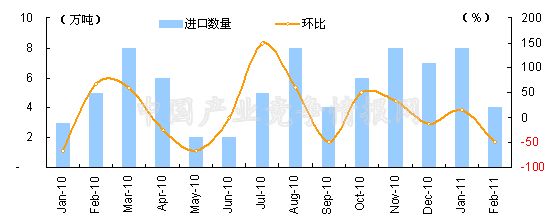

钢坯及粗锻件方面,1-2月,我国累计进口钢坯及粗锻件12万吨,同比增长46.3%;累计进口金额为1.12亿美元,同比增长75.7%。其中,1月进口量为8万吨,比上月增加1万吨,比去年同期则增加了5万吨;2月进口量为4万吨,比去年同期减少了1万吨。

国内钢铁产量过快增长,导致供需矛盾加剧,2月底钢价有所下跌,后期此下行走势或将延续,从而将一定程度上抑制钢铁进口需求。不过随着气候转暖,房地产开工量将逐渐增加,国内用钢需求也将有所回升,对钢铁进口增长产生一定利好。综合上述正负两方面因素看,后期国内钢铁进口总体上可能呈现温和增长态势。

图 13 2010年1月-2011年2月钢材各月进口量及环比比较

图 14 2010年1月-2011年2月钢坯及粗锻件各月进口量及环比比较

图 15 2010年1月-2011年2月钢材、钢坯累计进口数量同比增长趋势

3、贸易差额

由于钢材出口月环比绝对增量较进口略多,从而1月份钢材净出口量略有增长,为148万吨,比上月增加了3万吨,环比增长2.1%;比去年同期则减少了7万吨,同比下降了4.5%。而2月份,钢材进出口量均有所回落,且出口量月环比减量较多,从而2月钢材净出口量环比有所减少,为146万吨,但比去年同期增加了11万吨,同比增长8.1%。1-2月,我国累计净进口钢材294万吨,比去年同期增加了4万吨,同比小幅增长1.73%。

由于1、2月钢坯及粗锻件出口一直十分低迷,而进口略有扩张,从而钢坯及粗锻件一直处于净进口状态。1月净进口量为8万吨,比上月增加1万吨,比去年同期则增加了6万吨;2月净进口量为4万吨,比上月减少4万吨,与去年同期减少1万吨。1-2月我国累计净进口钢坯及粗锻件12万吨,比去年同期增加5万吨,同比增长71.4%。

图 16 2010年1月-2011年2月钢材、钢坯进出口贸易差额趋势

注:贸易差额=进口量-出口量

六、 行业经济效益状况

据中国钢铁工业协会统计数据显示,2011年1月,纳入协会统计的77家大中型重点钢铁企业中有8家出现亏损,亏损面为10.4%;亏损企业亏损额为31744万元,比去年同期增加47.28%。

由于原燃料采购成本的较快上涨,极大地侵蚀了钢企的盈利空间,1月尽管大中型钢企销售输入大幅增长,但盈利改善并不显著。当月77家大中型重点钢企实现销售收入2783亿元,同比增长32.88%;实现利税133.45亿元,同比增长4.35%;利润总额为76.86亿元,同比增长5.96%。大中型重点钢企资产负债率为64.69%,较去年同期提高了1.79个百分点。

- 1

- 2

- 3

- 4

- 5

- 6

- 7

- 1

- 2

- 3

- 4